Ze zdánlivě složité oblasti podnikání opředené právními paragrafy dokázali udělat přednost a před šesti lety zpřístupnili investování do zajištěných pohledávek i lidem, kteří si jej do té doby nemohli dovolit. Dnes má Českomoravský fond SICAV, a.s. (ČMF) mnohem širší záběr. K pohledávkám přidal poskytování zajištěných úvěrů podnikatelům a peníze zhodnocuje rovněž přímými investicemi do nemovitostí z dražeb a insolvencí.

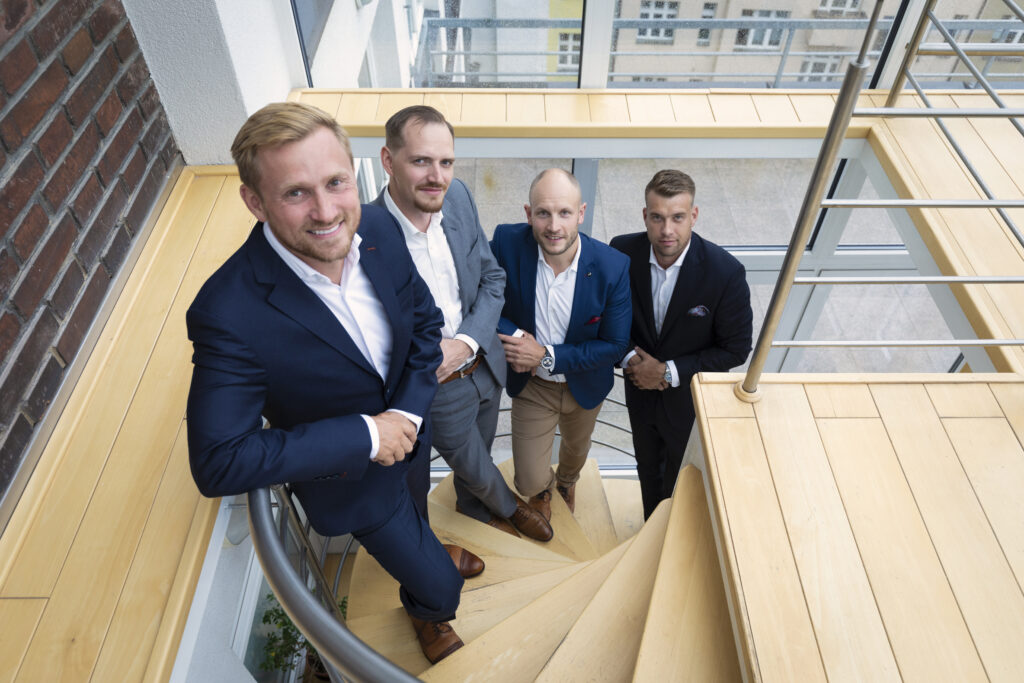

Fond ve svých dvou podfondech Českomoravský fond SICAV, a.s. Podfond AGUILA a Českomoravský fond SICAV, a.s. Podfond DOMUS spravuje majetek za více než 600 milionů korun a na pozadí celosvětové koronavirové pandemie či války na Ukrajině ukázal, že mezi jeho hlavní přednosti patří kromě atraktivního výnosu také mimořádná stabilita. Čím to je, co chystají zakladatelé do budoucna a jak má podle nich vypadat ideální investiční portfolio? Na to Petr Zapletal, Pavel Jíša, Vojtěch Fiala a Jan Čikovský odpovídají v následujícím inspirativním rozhovoru.

S jakou vizí jste ČMF zakládali a jak se tato vize v čase změnila?

PZ: Nápad založit investiční fond mi poprvé probleskl hlavou, když jsem se jako advokát začal pohybovat v prostředí insolvencí. Došlo mi, že lidé, kteří pohledávkám opravdu rozumí, obvykle nemají dost prostředků na to, aby využili potenciál, který tato oblast má – pouze v roli advokátů či insolvenčních správců poskytovali službu těm, kteří peníze měli. A ti, kteří peníze měli, naopak dostatečněnerozuměli tomu, co se v byznysu s pohledávkami děje. Nikdo z nich se na trhu nechoval efektivně a dostatečně odborně. Proto mě napadlo oba tyto světy propojit právě v rámci fondu. To bylo v roce 2017.

PJ: Já jsem následně do vznikajícího fondu přinesl zkušenosti z investičně-poradenské oblasti, kde jsem v té době spravoval pro klienty portfolia za zhruba miliardu korun. Lákalo mě mimo jiné to, že v ČR nebyl žádný jiný podobně zaměřený fond, kterého by se mohli účastnit retailoví klienti či kvalifikovaní investoři z řad veřejnosti. Všechny tyto transakce a investice se odehrávaly v uzavřených skupinách za peníze elitního a velmi úzkého kruhu movitých lidí. Dávalo mi smysl zkusit pohledávky otevřít i pro investory zvenku.

VF: Do té doby si mohli rozumné portfolio z pohledávek sestavit pouze investoři, kteří měli k dispozici desítky milionů korun. My jsme chtěli využít naše znalosti trhu a kontakty k tomu, abychom tento segment zpřístupnili investorům už od jednoho milionu korun. Na této základní vizi se nic nemění. Změnila se jen skladba aktiv, do kterých fond investuje, aby byl úspěšný v každé době.

Co přesně se tedy na původní strategii fondu změnilo?

PZ: Kromě pohledávek, jsme za ty roky vyzkoušeli v daném segmentu snad všechno možné. A můžeme tak s klidným svědomím říci, že tři produkty, kterým se dnes naplno věnujeme, mají největší investiční potenciál. Jde o investice do zajištěných pohledávek, poskytování zajištěných úvěrů a přímé investice do nemovitostí z insolvencí a dražeb.

Ve fondu vždy hrají roli nemovitosti, ať už jako forma zajištění, úvěrů či pohledávek nebo rovnou jako investiční aktiva. Proč jsou pro vás tak důležité?

PJ: Pokud je pohledávka zajištěná nemovitostí, dá se dobře odhadnout její bonita a predikovat její návratnost při vymáhání. Úvěry a pohledávky zajištěné nemovitostmi navíc nemají přímou korelaci s vývojem cen na trhu nemovitostí či vývojem na kapitálových trzích. Je to klasické proticyklické podkladové aktivum bez ohledu na to, zda se zrovna ekonomika nachází v konjunktuře nebo recesi.

Na jaký typ nemovitostí se DOMUS převážně zaměřuje?

PZ: Pro přímý výkup nás zajímají nemovitosti vykupované z insolvenčních a exekučních řízení. V této oblasti jsme silní a díky naší expertize dokážeme transakci rychle zanalyzovat a celý obchod zprocesovat v režimu, který je pro ostatní zájemce složitý či neznámý. V rámci dané skupiny aktiv sezaměřujeme na nemovitosti rezidenčního charakterudo 10 milionů korun. Preferujeme velké portfolio méně hodnotných nemovitostí. Představuje to pro nás důležitý prvek diverzifikace.

DOMUS se zaměřuje také na investice do pohledávek zajištěných nemovitostmi. Nakolik jsou pohledávky v českém právním řádu rizikovou či nejistou disciplínou? Do jaké míry se je daří vymáhat?

JČ: Chápu, že z pohledu běžného investora, se může vymáhání pohledávek jevit jako složitý proces s mnohdy nejistým výsledkem. Ve skutečnosti ale může být věřitel aktivním hybatelem celého řízení. A to je princip, kterého se držíme. Se soudy, exekutory, insolvenčními správci, ostatními zajištěnými věřiteli a dalšími subjekty proto obvykle nebojujeme, ale spolupracujeme a hledáme shodu. Samozřejmostí je, že nenastávají žádné průtahy z naší strany – zároveň ale nestrpíme nečinnost ostatních subjektů v našich řízeních, a pokud by měla nastat, aktivně proces neustále posouváme.

Společnost často mylně předpokládá, že správa pohledávek musí být nutně spojena s pochybnými praktikami podivných vymahačů. Takové pojetí je nám z etického i pragmatického pohledu zcela cizí. Efektivní realizace zástavního práva při zachování všech práv dlužníka totiž značně zkrátí vymáhací proces. Jinými slovy, naším cílem není dlužníkovi rozprodat veškerý majetek, držet jej dlouhodobě v exekuci a složitě se soudit, když nám k dosažení potřebného výnosu postačí rychlá a úspěšná realizace zástavy. Rozdíl mezi pasivním přístupem ve vymáhání pohledávky a naším aktivním přístupem může představovat až o několik měsíců či let rychlejší vymáhání. V našem pojetí tak vymáhání zajištěné pohledávky nepovažuji za rizikovou disciplínu. Díky precizně stanoveným postupům v různých typech soudního řízení dokážeme investorům do pohledávek nabídnout odpovídající výnos.

Při zajištění pohledávek nemovitostmi hraje roli také vývoj cen na realitním trhu. Nebojíte se toho, že ceny domů a bytů půjdou dolů?

PZ: V průběhu vyhodnocování investiční příležitosti vybíráme jen případy, kde hodnota zástavy výrazně převyšuje cenu, kterou za pohledávku platíme. Minimální „polštář“ máme stanovený na 30 % a jen těžko si umím představit situaci, kdy se ceny na českém trhu s rezidenčními realitami propadnou náhle a dlouhodobě o třetinu.

DOMUS jste v červnu 2019 doplnili o sesterský podfond AGUILA. Čím se vyznačuje?

PJ: V návaznosti na bohaté obchodní kontakty jsme identifikovali vysokou poptávku po financování podnikání – banky nebyly vždy schopné a ochotné poskytovat úvěry ani v případech, kdy měl podnikatel zajímavou příležitost a mohl nabídnout zajištění. Nebo ochotné byly, ale vyřízení úvěru trvalo tak dlouho, že danou příležitost mezitím využil někdo jiný. Proto jsme se rozhodli vyjít poptávce vstříc a před pohledávkya nemovitosti jsme umístili úvěry.

V čem to je pro fond jako celek výhodné?

PJ: Podnikatelé, kteří potřebují rychlý kapitál, nám jsou ochotni zaplatit vyšší úrok než bance, protože věří, že pokud příležitost včas využijí, peníze se jim se ziskem vrátí. Navíc poskytnou do zástavy nemovitost, což je pro nás v rámci podfondu AGUILA nezbytnou podmínkou. Díky tomu, že jsme flexibilní a umíme úvěr i se zajištěním rychle vyřídit, jsme již poskytli financování ve výši 400 milionů korun.

Nově se podfond AGUILA zaměřuje také na syndikované úvěry. Proč?

PJ: Syndikované úvěry nabízí větší potenciál zhodnocení než běžné podnikatelské úvěry, proto jsme se rozhodli produkt začlenit do investiční strategie AGUILA a umožnit investorům participovat na podkladovém aktivu, které není v ČR běžně dostupné. Díky vysoké poptávce máme nyní dobře nakročeno k tomu, aby AGUILA dokázala zvýšit celkový objem poskytnutých úvěrů na více než miliardu korun.

Mezi oběma podfondy existují synergie, kterých můžete využít ve prospěch investorů. Jak přesně to funguje?

PJ: AGUILA poskytuje úvěry. To znamená, že jí náleží čistý úrokový výnos. Pokud by se stalo, že dlužník přestane svoje závazky hradit, necháme na hodnotu pohledávky vypracovat znalecký posudek a prodáme ji do podfondu DOMUS.

PZ: Bez DOMUSU by podfond AGUILA nejspíše ani nevznikl. Partneři, se kterými spolupracujeme, dnes od úvěrování spíše ustupují, protože nemají plán B, kdyby jim peníze někdo nevrátil. My naopak tyto příležitosti vyhledáváme, protože víme, že se v takovém případě můžeme spolehnout na DOMUS.

ČMF dnes spravuje aktiva za 600 milionů korun. Jak vnímáte odpovědnost, jež se s takovou částkou pojí?

PZ: Fond původně začínal s pěti miliony korun. V době založení jsem považoval za absolutní strop 100 milionů. Myslel jsem si, že pak už nebude kam růst. Ale ono se mezitím hodně změnilo. Paradoxně jsem teď ale mnohem klidnější, protože máme vybudovaný tým lidí, kteří jsou ve svém oboru špička. Dosavadní výsledky fondu navíc dokazují, že strategie funguje a dokáže odolat i extrémům jako je pandemie nebo válka na území Evropy.

Původních sto milionů korun je dávno za vámi, máte nějakou metu, kam míříte nyní?

PJ: Do roku 2028 bychom chtěli mít pod správou majetek přes dvě miliardy korun. K tomu potřebujeme zhruba miliardu korun od nových investorů a udržet si důvěru těch stávajících stabilními výnosy, protože zbytek do cílové sumy již pokryje reinvestiční výnos.

V čem jsou podle vás čeští investoři pokročilí a co naopak tuzemskému kapitálovému trhu chybí a mělo by se změnit?

PJ: Čeští investoři jsou bohužel stále pokročilí v tom, jak někomu naletět a svěřit peníze tak, aby o ně přišli. Podívejte se třeba na dluhopisové emise, které v poslední době zkrachovaly. Dluhopis jako nástroj financování projektů je za mě v pořádku, problém je s jeho nabízením a využitím pro všechny někdy až nesmyslné účely. To ale souvisí i s pozvolnou kultivací českého kapitálového trhu. Zkušenosti s dluhopisy mají individuální investoři pouze krátké, navíc máme v ČR hodně rozvolněná pravidla – podlimitní emise do milionu eur může na trh uvádět prakticky kdokoli. Myšlenka to není špatná, ale byla uvedena v příliš rané fázi, kdy si investoři ještě neprošli všemi zkouškami a nástrahami kapitálového trhu.

PZ: České domácnosti mají v bankách přes tři biliony korun, z toho skoro 1,5 bilionu na běžných účtech, jež nenesou prakticky žádný úrok. Mnohdy se setkáváme s tím, že lidé v minulosti udělali s investováním špatnou zkušenost, například v období kuponové privatizace, tak se mu podvědomě brání. To, že jim inflace za poslední dva roky snížila hodnotu úspor o více než pětinu, si už ale neuvědomí. V ČR je bohužel stále velmi málo investorů, kteří znají celou širokou nabídku kapitálového trhu a dokážou se v ní orientovat.

Jak by podle vás mělo vypadat ideální portfolio a jakou roli v něm případně může sehrát ČMF?

PJ: Investoři mají různý vztah k riziku, různý investiční horizont, jiné zkušenosti s investováním a obecně i jiné možnosti. Proto bude mít asi každý investor jiné ideální portfolio. ČMF jako investice může být obecně pro investory zajímavý tím, že má unikátní strategii. Proto se hodí pro diverzifikaci portfolia. Zároveň se vyznačuje relativně vysokou stabilitou výnosu navázanou na český trh nemovitostí bez přímé korelace na vývoj kapitálových trhů.

PZ: Pokud vyjdeme z předpokladu, že dnešní prostředí 7% úrokových sazeb ČNB nebude trvat věčně, nabízí ČMF investorům potenciál atraktivního zhodnocení ve výši 8 % p.a. a více a to v kombinaci s relativně omezeným rizikem. A narozdíl od dluhopisových fondů či repofondů ČMF přitom již v minulosti prokázal, že je schopen dosahovat stabilních výnosů i při nízkých úrokových sazbách.

VF: Pro mě je ideální investice taková, o kterou se nemusím moc starat, přináší mi zajímavý výnos, ale přitom klidně spím. Přesně o takové nastavení pro investory se v ČMF snažíme. Navíc ve světě rychlých inovací, technologií a umělé inteligence ČMF představuje ostrůvek s reálnými aktivy, která jsou dlouhodobě prověřená a funkční.

JČ: Pro mě je ČMF atraktivní zejména v tom, že nabízí mimo jiné i zajímavou anticyklickou investici. Například v případě ekonomické recese očekáváme s určitým zpožděním nárůst obchodních příležitostí. To se týká zejména nesplácených zajištěných pohledávek, o jejichž koupi se pravidelně ucházíme v různých výběrových řízeních. Případný propad cen nemovitostí naše metodika ohodnocování pohledávek před jejich akvizicí zohledňuje. Ani v takovém scénáři tedy nebudeme zaskočeni. Já sám jsem investoval podstatnou částmajetku do ČMF. Silnější důkaz, že našemu společnému projektu věříme a očekáváme, že si svou pozici na trhu ČMF nadále udrží, asi nenajdete.

PŘEDSTAVUJEME

Českomoravský fond SICAV, a.s.

Fond kvalifikovaných investorů založený v roce 2017 zhodnocuje ve svých dvou podfondech majetek za více než 600 mil. Kč. V rámci svojí unikátní strategie kombinuje výhody investic do realitního trhu a do finančních nástrojů. Zaměřuje se na atraktivní výnos, rozumnou diverzifikaci portfolia a nízkou korelaci s vývojem ekonomiky.

Českomoravský fond SICAV, a.s. Podfond AGUILA

AGUILA se zaměřuje na zhodnocování peněz kvalifikovaných investorů formou poskytování podnikatelského financování a syndikovaných úvěrů zajištěných nemovitostmi. Úroková sazba se odvíjí od aktuálních sazeb ČNB, fond tak představuje atraktivní alternativu ke spořícím produktům či repo fondům – ve srovnání s nimi nabízí vyšší cílový výnos. Ten se dlouhodobě pohybuje v rozmezí 7-10 % ročně. Očekávaný výnos AGUILA pro období minimálně jednoho roku činí 8,5 % p.a.

Českomoravský fond SICAV, a.s. Podfond DOMUS

DOMUS prostředky investorů zhodnocuje zejména prostřednictvím výkupu pohledávek zajištěných zástavním právem k nemovitosti. Zaměřuje se také na vybrané odkupy nemovitostí například z insolvenčních řízení a dražeb. Objem majetku v portfoliu podfondu k 31. 5. 2023 přesahuje 400 milionů korun, cílový výnos pro investory činí 8 % + ročně.

Ing. Vojtěch Fiala

Na finančním trhu působí od roku 2007, přičemž se specializuje zejména na oblast investičních fondů, pojištění a risk managementu. Kromě dlouhodobé práce pro klienty na poli ekonomického a investičního poradenství se řídil díky svým znalostem a manažerským schopnostem nastavování klíčových procesů v několika finančních společnostech.

Ing. Pavel Jíša

Na finančním trhu se pohybuje již 12 let a patří k průkopníkům služby placeného investičního poradenství v ČR. Během své praxe si na trhu svými úspěchy při zhodnocování peněz klientů vybudoval velmi silné renomé, díky kterému jeho služeb využívají privátní top a fluentní investoři. Za celou svou kariéru s nimi zrealizoval investice za více než 2 miliardy korun.

Mgr. Petr Zapletal

Je původním zakladatelem Českomoravského fondu SICAV, a.s. Vystudoval Právnickou fakultu Masarykovy univerzity v Brně a ve své následné praxi získával cenné zkušenosti nejdříve v advokacii. Později se začal specializovat na oblast řešení úpadkových situací osob v insolvenčních a exekučních řízeních. Působil také jako insolvenční správce, jímž je dodnes.

Mgr. Jan Čikovský

Absolvoval Právnickou fakultu Univerzity Karlovy v Praze. První pracovní zkušenosti získal v advokacii ana exekutorském úřadě. Po složení zkoušek se stal insolvenčním správcem, čemuž se nadále věnuje. Na přípravě, úspěšné realizaci a rozvoji konceptu efektivního vymáhání pohledávek v rámci Českomoravského fondu SICAV, a.s. spolupracuje od založení fondu.

—————-

Českomoravský fond SICAV, a.s. je fondem kvalifikovaných investorů dle zákona č. 240/2013 Sb., o investičních společnostech a investičních fondech, jeho akcionářem se může stát výhradně kvalifikovaný investor dle paragrafu 272 tohoto zákona. Správce upozorňuje investory, že hodnota investice do fondu může klesat i stoupat a návratnost původně investované částky není zaručena. Výkonnost fondu v předchozích obdobích nezaručuje stejnou nebo vyšší výkonnost v budoucnu. Sdělení klíčových informací fondu (KID) je k dispozici na http://www.avantfunds.cz/informacni-povinnost/. V listinné podobě lze uvedené informace získat v sídle společnosti AVANT investiční společnost, a.s., City Tower, Hvězdova 1716/2b, 140 00 Praha 4 – Nusle. Uvedené informace mají pouze informativní charakter a nepředstavují návrh na uzavření smlouvy nebo veřejnou nabídku podle ustanovení občanského zákoníku.

Foto: Tomáš Svoboda